Kako bi se odzvali, če bi vam banka samovoljno dvignila limit na bančnem računu z dogovorjenih 500 na 5000 evrov? Bi se dodatnega denarja razveselili ali bi ga zavrnili? Banke in drugi ponudniki postajajo pri trženju kreditov, limitov ter kartic in drugih oblik posojil vedno bolj iznajdljivi, tudi agresivni. Posledice največkrat nosijo potrošniki.

Samovoljni dvigi limitov na bančnih računih

Omenjeni desetkratni dvig limita ni izmišljen, o njem nas je obvestil potrošnik, komitent banke Intesa Sanpaolo. In ni bil edini – lani smo prejeli več pritožb njihovih komitentov. Banka jim je namreč samovoljno zvišala limit na bančnem računu, svojo odločitev pa utemeljila v spremnem pismu z besedami, da je "zaupanje temelj dobrih odnosov" in da bo znesek limita višji, "ker zaupamo vam ter vaši odgovornosti in ker smo v preteklosti dobro sodelovali". Pismo so zaključili z besedami "Izkoristite priložnost in si privoščite!"

In kaj točno so lahko komitenti banke Intesa Sanpaolo izkoristili? Precej drago obliko zadolžitve, kjer se obrestne mere gibljejo tik pod zakonsko določeno zamudno obrestno mero, ki je trenutno osem odstotkov, primerljiv kredit pa lahko dobite po petodstotni obrestni meri. Poleg tega ima limit še eno veliko pomanjkljivost za uporabnika – večina ga nikoli ne odplača in se iz meseca v mesec premika z "minusom". A kar je slabo za komitente, je dobro za banke, ki jim za izkoriščeno negativno stanje plačujemo obresti.

Kaj o tem menijo potrošniki

V eni od pritožb, ki smo jih prejeli, je potrošnik izrazil zgroženost, saj se mu je ravnanje banke zdelo "neodgovorno in škodljivo". Zapisal je, da je zaskrbljen, saj čeprav so komitenti polnoletni in naj bi znali upravljati svoje prihodke, to pogosto ni res. Za mnenje smo vprašali tudi potrošnike na spletu, kjer je velika večina izrazila nestrinjanje s tem, da banka ali drug ponudnik samovoljno poviša limit na bančnem računu ali kreditni kartici oziroma pošlje novo plačilno kartico. Zapisali so, da gre za "vsiljevanje finančnih storitev", "vdor v osebne finance in v zasebnost", "past, iz katere se večina ljudi težko izkoplje". Vsaj del potrošnikov tovrstnih praks očitno ne podpira, sprašujemo pa se, ali s(m)o vsi sposobni razumno premisliti in zavrniti denar, ko nam ga ponujajo "po ugodnih pogojih".

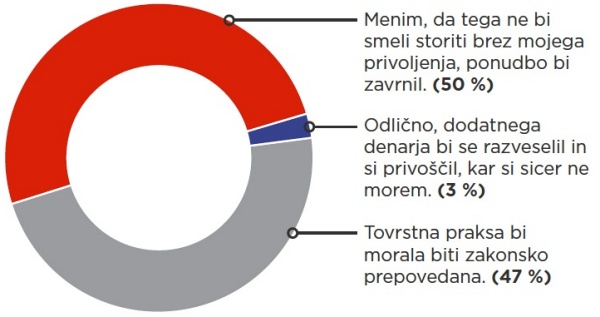

Kaj menite o tem, da vam banka ali drug ponudnik poviša limit na bančnem računu ali plačilni kartici oziroma vam pošlje novo plačilno kartico, ne da bi vi za to zaprosili?

Anketirance smo vprašali tudi, ali so v zadnjem času opazili oglase za kredite in druge oblike zadolževanja. Kar tri četrtine jih je tovrstne oglase opazilo na spletu, petina na družbenih omrežjih, šestdeset odstotkov na televiziji in približno trideset odstotkov na radiu, plakatih ter v časopisih in revijah. Le deset odstotkov sodelujočih ni opazilo oglasov za kredite.

Zanimalo nas je tudi, kaj menijo o oglaševanju kreditov. Večina meni, da bi za tovrstne storitve morale veljati določene omejitve, slaba tretjina pa bi oglaševanje kreditov prepovedala. Nekateri so dodatno zapisali, da bi morala biti ob oglasih za kredite navedena tudi pojasnila o tveganjih. Ponudbe morajo biti celovite in vključevati vse stroške, povezane s kreditom, kar je tudi zakonska zahteva pri oglaševanju kreditov, kjer ponudnik omeni obrestno mero ali druge stroške. Le enajst odstotkov anketirancev meni, da regulacija na tem področju ni potrebna.

Kaj menite o oglaševanju kreditov in drugih oblik zadolževanja?

Mnenje potrošniških organizacij

Skoraj polovica vprašanih v spletni anketi meni, da bi moral zakon onemogočati bankam samovoljno povišanje limita na bančnih računih in kreditnih karticah. Trenutna zakonodaja sicer ureja področje oglaševanje kreditov (česar banke ne upoštevajo vedno), zviševanja limitov in drugih oblik vsiljenih posojil pa se ne dotika. Na Zvezi potrošnikov Slovenije in drugih evropskih potrošniških organizacijah menimo, da bi moralo biti tudi to področje zakonsko urejeno, kar smo izpostavili v skupnem dopisu Evropski komisiji v okviru posveta o potrošniškem kreditiranju. Skupni cilji naj bodo odgovorno kreditiranje in večja zaščita potrošnikov ter preprečevanje nepotrebnega zadolževanja, ki vodi v porabo nad posameznikovimi zmožnostmi, neustrezno razmerje med dolgom in prihodki ter prezadolženost. Dobro upravljanje osebnih financ, načrtovanje in varčevalni cilji naj ne bodo le interes posameznika, temveč celotne družbe.

Želje za prihodnost

Na Irskem zakonodaja o varstvu potrošnikov prepoveduje višanje razpoložljivega zneska zadolžitve brez soglasja potrošnika, kar pomeni, da banka ne more samovoljno dvigniti limita na bančnem računu. Prepovedano je tudi ponujanje predodobrenega kredita, za katerega potrošnik ni sam zaprosil. Belgijska zakonodaja prepoveduje postavljanje prodajnih pultov z namenom prodaje kreditov na javnih mestih, kot so železniške postaje in nakupovalni centri, prepovedano je dajanje popustov za plačila s kreditnimi karticami, potrošniku, ki ima več kot 1000 evrov zaostalih plačil, pa ni mogoče odobriti dodatnega kredita.

Z novim izboljšanim Zakonom o potrošniških kreditih smo pred dvema letoma tudi pri nas dobili močnejšo zaščito potrošnikov: določena so pravila oglaševanja, predpisane predhodne informacije, ki jih mora potrošnik prejeti pred podpisom pogodbe, omogočen je odstop od kreditne pogodbe brez navedbe razloga 14 dni po podpisu pogodbe. Zakon določa način izračuna in najvišjo dovoljeno efektivno obrestno mero. V prihodnje si za slovenske potrošnike želimo dodatnih varovalk, kot jih imajo na Irskem in v Belgiji, ter učinkovit nadzor nad poslovanjem bank in drugih ponudnikov posojil.

|

Oblike vsiljenih potrošniških posojil, za katere potrošnik ni sam podal zahtevka ali izkazal zanimanja:

|